Contents

こんな時代いかに現実的に不動産投資を行うか?

最近は副業を認める企業が増えてきました。

世の中的にも、会社に忠誠を尽くして人生を捧げるような人よりも、二足三足の草鞋を履いて自分の得意分野を活かしてマネタイズできる人の方がバリュアブルという風潮です。

ビジネスセンスを磨く上でも副業、副収入を持つことが注目されていますが、その中でも不動産投資は比較的収入を得やすく、また、本業に繋がるスキルアップがはかれることから「キングオブ副業」です。

しかし、不動産向け融資が過剰に膨れ上がっている現状を受け金融機関の貸出が一気に絞られ、その上、かぼちゃの馬車問題をはじめレオパレスやTATERUと不動産投資関連会社の不祥事が相次ぎ、目下、不動産投資は大逆風下にあります。

これまでのやり方では不動産投資を始めることができませんし、これまでのやり方で不動産投資で収益を上げることは難しくなりました。

今の時代に実行可能でかつ収益を上げられる不動産投資方法を自分なりに確立する必要があります。

<関連する記事>

薄々気付いてはいたものの不動産投資の残念な真実①

薄々気付いてはいたものの不動産投資の残念な真実②

薄々気付いてはいたものの不動産投資の残念な真実③

今回は不動産投資を巡る現状をお伝えした上で、スタートアップの方向けの不動産投資「しょっぱい投資」について記載します。

不動産投資の類型

もっとも、一口に不動産投資といっても投資家ごとにスタート地点、資金力、掛けられる時間、目標とする収益が異なるので、誰かの真似をしようとしても、真似するのは簡単ではなく、それが自分にとって相応しいとも限りません。

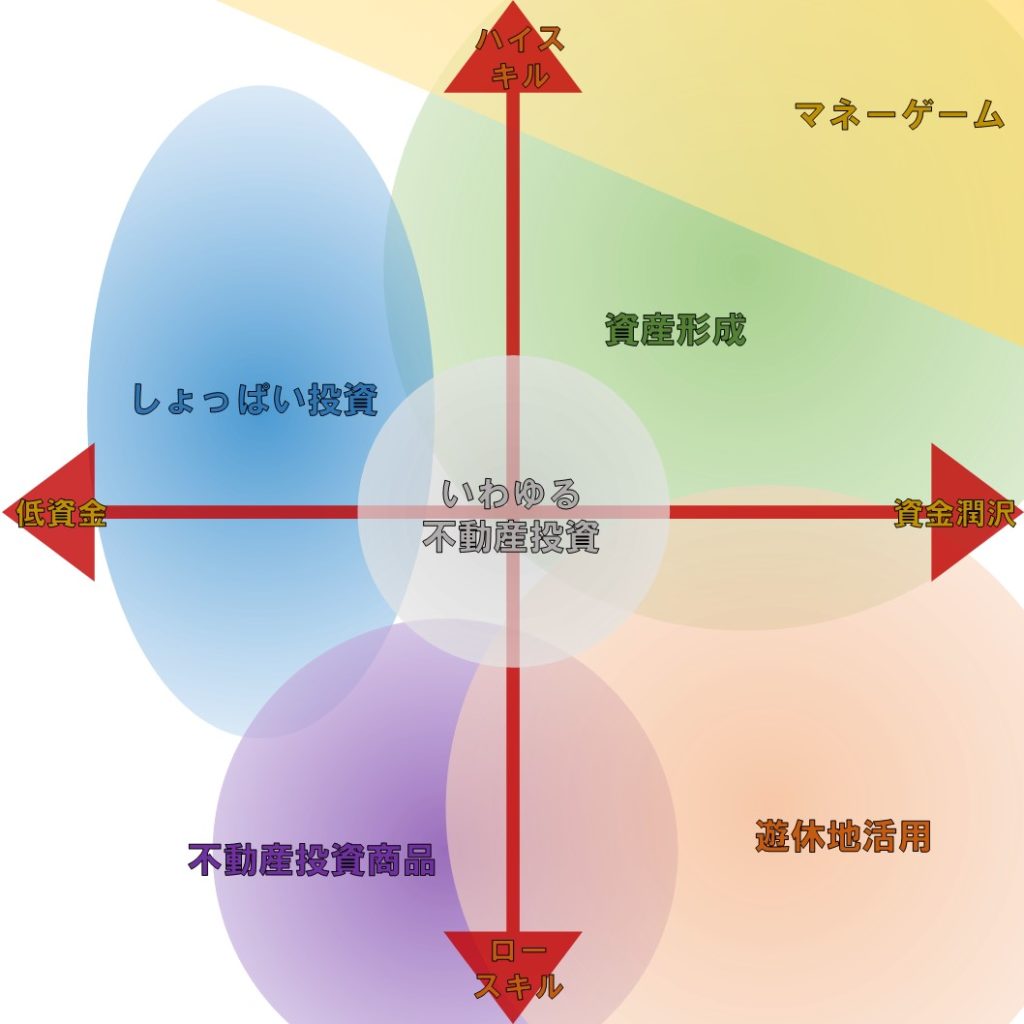

不動産投資には大別すると6つの類型があります。

- 遊休地活用

- 資産形成

- マネーゲーム

- 不動産投資商品

- いわゆる不動産投資

- しょっぱい投資

遊休地活用

遊休地活用には相続税対策と狭義の遊休地活用があります。

相続税対策では、更地だと相続税が多大に掛かるので賃貸用不動産を建設して相続税評価を下げます。

最大の目的は相続税評価を下げることにあり、たいていはその建設される賃貸用不動産は相続発生後に相続税対策の成果により引き続き相続人が保有することになるので、世代を超えて長期保有するのに適した優良で安定的な物件が建設されることが多いです。(アパートメーカーにいいようにやられている例も多いですが…)

遊休地活用では、そのままだと収入を生まず固定資産税等の維持費が掛かる土地を従前より良い資産状況にするのが目的です。

郊外で相続税評価が低く相続税対策の必要がなく賃料もあまり取れない立地で低利回りとしかなりえないとしても、従前がキャッシュフローマイナスであればやる価値があります。

相続税対策も遊休地活用安定のどちらももともと持っていた土地なので、ローンを組むにしても建物分だけで、よっぽどでない限りはローンを返済しても正のキャッシュフローが生じます。

長期永続的な資産形成

資産家や企業が土地を取得して、もしくはすでに所有している土地に賃貸用不動産を建設することがあります。

いくつか不動産を保有している資産家・企業は将来的に優良なものを残し、不良なものを整理していくので、よい不動産が出れば取得していきます。

また、不動産賃貸業を一家で法人化してやっているような場合、建物が老朽化して減価償却できなくなると簿価が減り会社規模が縮小しますし、建物解体となると売上がなくなりますので、身動きが取れなくなる前に新しい不動産を取得します。

その事業者の財務内容等にもよりますが、基本は不動産のポテンシャルを最大活用するプランが採用され「持って良し」「売って良し」が目指されます。

マネーゲーム

不動産会社や投資会社、ファンドといったプロ達のしのぎ合いです。

いかに早く良質な不動産情報を入手し、その不動産の収益最大化プランを考え、最適なタイミングで売却します。金融機関や投資家からの資金を用いレバレッジを掛けて短期売却が資金効率最大化となりますが、グロス(価格)の張る物件の保有に特化したファンドも多くあります。

逆に景気が良く地価が高いときは静観して、景気が落ち込んだ時にここぞとばかりに安値で買い漁る会社もあります。

ライオンとバッファローの争いに割って入るハイエナとハゲワシの構図です。

大きな事業規模・資金力に加え、高い専門性と人的&情報ネットワークを要するハイリスクハイリターンなビジネスです。

あまりに競争的な環境の中で短期的収益の最大化を目指すので、長期的保有に向かないクソ物件を量産し、それを売り抜くことがビジネスの中核になっている企業も多く、そうなるとエンドユーザーはババを掴まされます。

不動産投資商品

投資家に販売するために作られた新築の投資マンションや建売アパートです。

最近の不動産投資関連会社の不祥事、融資厳格化以降は下火になっていますがまだまだあります。

不動産投資商品の購入者のほとんどは商品設計に沿って投資運用し、たいていはサブリース付なので、融資を受けることができれば知識や経験がなくても購入&管理できますが、

ほとんどの物件は新築でローン期間が長いもののローン期間中はキャッシュフローがないかあっても僅かで、収益性は高くありません。せいぜい将来ローン完済後に年金替わりになる程度です。

なら、安定性を重視したプランなのかと言えばそうではありません。むしろ利回りを最大化した無理目なプランが多いです。というか、マネーゲームをしているプロが作ったババが多く含まれます。

無理があるプランなので途中で賃料下落することによりローン返済額が賃料を上回り(キャッシュアウト)、こらえきれず売却しようとすると購入価格を大きく下回る価格でないと買い手が付かず大損します。言ってしまえばハイリスク&ローリターンです。

いわゆる不動産投資

サラリーマンであったり別に本業がある人がその属性を利用してローンを借り、中古の賃貸用不動産を購入して運用します。

土地建物両方をローンを使って購入して、物件の正味収益(賃料ー維持経費)をローン返済額より上回らせ、将来的な売却価格もその時のローン残債より上回らせて投資期間に応じたリターンを得るという投資です。

中古で建物価格が安くなっているとはいえ、建物の築年数が経っている程ローン年数が短くなるので中古でも当初の返済額はそれなりにあったりします。それでも正のキャッシュフローを得るには築浅でかつ価格が安く利回りが高くなければなりませんし、それなりの期間を運用するので立地やプランが悪くこれからどんどん賃料が下がり修繕費が掛かってくる物件ではトータルの収支が合わなくなります。

遊休地活用や不動産投資商品より投資としての難易度は高いですが、うまくいけばレバレッジをきかせて2棟、3棟と増やしていくこともでき、一時期は「サラリーマン大家」と持て囃されました。

しかし、現在は金融機関の融資厳格化を受け新規参入のハードルが上がっています。

しょっぱい投資

目線が上の他の投資家からはスルーされる、駅から遠いとか築年が古いとか、グロスが低く利回りが良くても月数万円程度の収入しか生まない低額の不動産に投資します。

賃料と将来的な売却益で利益を出すかたちになりますが、例え利回りが高くても管理業務を外注すると利益が吹っ飛びかねないので業務のほとんどは自分でやる羽目になったりしますし、

将来的に売却と言っても、購入時点で築古だったりするので、将来の売却時期&価格は不透明です。

まさに手間暇掛かって手離れが悪く不格好なしょっぱい投資です。

ただし、プロが本気で参入はしてこないので、一般の人でもカモられず投資運用できたりします。

6つの類型を図にするとこのようになります。

これから始める人が取り組める不動産投資は?

これまでは資産形成未満でしょっぱくない、いわゆる不動産投資が副業最有力でしたが、文中にある通り新規参入のハードルが高くなっています。

これから不動産投資をはじめることを検討している人で、遊休地を所有している訳でないのであれば、不動産投資商品かしょっぱい投資のいずれかになりますが、不動産投資商品はリスキーながらローリターンで投資の体をなしていませんし、融資が付きにくくなっています。

つまり、しょっぱい投資一択となります。

しょっぱい投資は地道で手間暇掛かる割に儲からないので、その作業をよしとできる方以外はやめた方がいいと思います。

何も不動産以外にも株や投資信託とか沢山あるのですから。

……。

テンション落ちましたか。

まぁでも、それでもせっかくここまで読んだのですからしょっぱい投資についてもっと掘り下げて検討してみましょう。

どのような物件でしょっぱい投資を行うか

改めて申し上げますが、しょっぱい投資は下記のような投資です。

- 基本、融資が付かないので資金が寝てしまいレバレッジが効かない

- 価格が低いので高利回りでも利益高が低く業務を外注しにくい

- 中長期で運用しないとトータルの事業収支が合わない

資金効率が悪く手間暇掛かる割に稼げないので、あくまでも副業・副収入としてか、より大きな投資をするためのステップといった位置付けになると思います。

具体的にはどういった物件で投資するのかですが、しょっぱい投資では下記のような物件を扱います。

- 月極駐車場

- 区分所有

- 戸建

- アパート

月極駐車場

土地を購入して月極駐車場として第三者に賃貸します。

立地によってはもちろん時間貸し駐車場で運用してもいいのですが、時間貸し駐車場の需要があるエリアは地価が高いので、時間貸しで収入が上がっても土地代が高いのでむしろ利回りは低下するはずです。

駐車場には許認可は必要ないので、車の出入りができて、駐車場のニーズがあるエリアであれば、接道や擁壁等に問題があって建築ができない土地でもOKです。そのような土地を安く買って運用できれば高利回りです。

また、取得経費や売却経費はありますが、土地は建物と違って減価償却しないので、売却するときも取得価格と同様の価格で売れたり、地価が上昇すれば売却益を得ることができます。

区分所有

分譲マンションや区分所有の店舗・事務所を購入して第三者に賃貸します。区分所有の賃貸は不動産投資商品の主力商品ですが、しょっぱい投資では中古物件がメインになります。

世の中には様々な年代に建てられた様々な広さの区分所有がありますが、バブル期に建設された投資目的の1部屋20平米程度のものは、仙台だと当時1部屋2000万円くらいで売られていましたが、現在の中古取引価格は500万円以下で中には200万円を切るものもあります。なので不動産投資をしたいけど資金がない人でも始めやすい投資です。

200万円でも人が暮らす居室なので賃料が3万円以上に設定できたりします。月極駐車場よりも利幅を取りやすいです。

また、築古の物件だと構造的不具合のリスクを無視できませんが、区分所有の場合は大地震で外壁に亀裂が入ったり、雨漏れが起きても基本は管理組合で対応してくれるので、区分所有オーナーのリスクは限定されるメリットもあります。

築古の戸建住宅

中古の戸建を購入し第三者に賃貸します。しょっぱい投資で扱うものは建物の法定耐用年数を超えてほぼ土地価格で購入できるものの、すでに借りている人がいて賃料が入ってきたり、現在は空いていても貸すことができるものです。

経年劣化された建物の中古市場での売買価格と賃貸市場での賃料価格のギャップを利用した投資といえます。建物の中古市場での売買価格は新築時から年数に応じて逓減し木造で築40年ともなるとほぼゼロです。対して賃料は築年数による逓減率が売買価格ほどではなく築30年以降はほぼ一緒です。

また、戸建であればまさか1Kということはなく小さくても2DK以上あるでしょうからそれなりの賃料になります。さらに戸建の場合はアパートやマンションよりも入居者の居つきが良く長く住む傾向にあります。長く住んでもらいそれなりの賃料で安定収益を得て、おまけに築古なので固定資産税も安いです。

将来、入居者が退去した時点で古屋を解体して土地として売却すればいいので立退き交渉不要で出口戦略も明瞭です。

築古のアパート

中古のアパートを購入し第三者に賃貸します。築古の戸建住宅同様に建物の法定耐用年数を超えてほぼ土地価格で購入できるものが向いています。

アパートなら部屋数があるので稼働率0%にはまずなりません。築古で固定資産税も安いので現金で買えばローン返済もありませんので、毎月赤字で持ち出しということはまずないでしょう。

そして、部屋数があるので高利回りを目指せます。

土地代で購入して、所有期間中は利回り10%で、10年後に建物を解体して購入価格と同額で売却すれば、単純計算で10年間で資金が2倍になります(解体費の負担は別にありますが)。それも、ずっと資金を寝せて20年後に一括で入ってくるのではなく、投資期間中に毎月配当されるのです。しょっぱい投資ならぬオイシイ投資です。

しょっぱい投資の始め方

それではしょっぱい投資を始めるにはどうしたらいいでしょうか?

大まかな流れは以下となります。

- 資金の確保

- 物件検索

- 物件分析・運用シミュレーション

- 購入

- 管理運営

資金の確保

しょっぱい投資は基本的にローンを使えないので手持ち資金で投資することになります。

その手持ち資金ですが、あくまでも余裕資金でなければなりません。

当たり前ですが将来のために蓄えている子供の教育資金や老後資金を遣ってはいけません。

また、余裕資金と物件価格が同額でもいけません。

不動産の購入時には登記費用や不動産取得税といった諸経費が物件価格の1割程度は掛かるのと、

物件購入時や購入して間もなく臨時費用が掛かることがあるからです。

例えば、区分所有マンションを購入して、すぐにそれまでの入居者が退去したりすると、室内のリフォーム費用や、次の入居者が決まるまでの固定資産税、管理費修繕積立金の負担が必要になります。

物件価格と購入時諸経費とバッドシナリオでの臨時費用の合計が必要資金となります。

物件検索

次は物件検索です。

実際に物件を探し出すと理想と現実のギャップを味わうことになるでしょう。

販売されているのは投資として確実に成り立たない価格の物件か、投資なんて想定できないような辺鄙な立地がほとんどで、

たまに安めの物件があっても、現地を見にいくとイヤイヤこれはないでしょ〜っていうとんでもない物件だったりします。

それでもめげずに、様々な物件を見ながら、実際に買わないまでも投資シミュレーションを繰り返しつつ、同時に購入後の管理運営に関する知識を見に付けていけば、いずれめぐり逢いがあるでしょう。

しょっぱい投資とはいえ、探すのに1年以上掛かった挙句に購入したのは当初の希望条件と全然違うということはザラです。お金さえあれば同じ投資商品をいくらでも購入できる株や投資信託等とは違って、不動産投資では物件探しが最大の難関なのです。

なお、物件検索のメインは不動産検索ポータルサイトになると思いますが、探し方のコツとしては投資物件のカテゴリーだけで検索しないことです。

駐車場なら売地や場合によっては戸建でも解体すれば駐車場適地になるかもしれませんし、マンションも実需(自分が住むこと)を想定して売りに出されているものに適したものがあるかもしれません。自ら想定賃料を算出しながらカテゴリーをクロスオーバーして間口を広げて探すのです。

物件分析&運用シミュレーション・購入

具体的な検討物件が出たら物件分析、運用シミュレーションを行います。

購入諸経費やすぐに必要な修繕費用等の額、

想定賃料と稼働率、

固定資産税や維持修繕費はいくらか、

将来的に売却することはできそうか、etc…。

ただし、しょっぱい投資はそもそも築古、劣る立地、老朽設備仕様、訳アリといったC級以下の物件に投資しようとしているのです。

リスクを無視してはいけませんが、リスクを取らないしょっぱい投資はありません。

リスクテイクの按配がしょっぱい投資の本質です。

管理運営

購入後の管理運営ですが、原則は自主管理にすべきです。

自主管理は不動産会社の管理手数料は掛かりませんが、管理業務をすべて自分でやり切らなければなりません。

家賃の入金を確認したり、滞納者に督促して回収したり、非常時に物件に駆けつけたり…。

物件が遠方だったり、本業の都合でどうしても不動産会社に管理を依頼せざるをえないこともありますが、管理を依頼したからといって全部やってくれる訳ではありません。

通常の管理業務の範囲には物件の定期清掃や見回りは含まれてません。依頼する場合は別途費用が掛かります。

それらは原価という程のものはありませんが、スタッフが現地に行くだけで5000円は請求してくるので、しょっぱい投資の少ない利益高が圧迫されます。それに、そもそもこの人手不足の昨今は不動産会社が受けてくれないということも起こりえます。しょっぱい投資は管理する側にとってほとんど売り上げになりませんので。また、不動産会社が受けたとしても右も左もわからない新人が担当になり、かえってストレスが増すこともあります。

そういった不毛でしょっぱいやり取りを経て自分なりの管理運営スタイルを築いていくのです。

このようにしてしょっぱい投資を行っていきますが、やはりしょっぱい投資の宿命ですが、計画通りにはまず行かないでしょう。

そもそも出来上がった投資商品ではありませんからねー。

しょっぱい投資まとめ

しょっぱい投資はこの不動産投資冬の時代に仕方なくという部分もありますが、

運営に関わるミニマムな作業を自分自身で経験することで、自身のスキルアップはもとより、

将来、不動産向け融資が復活して不動産投資が活況を呈していけば、他の投資家にはない強みとして真価を発揮することでしょう。

その時は不動産業者と金融機関は無担保資産を保有する投資経験者として上客扱いするはずです。

また、スキルの低いうちにローンを借りての不動産投資だと、失敗すると最悪自己破産です。

レバレッジを掛けない等身大の投資でまずやってみるべきでしょう。適性と言うか好き嫌いもありますし。

是非しょっぱい投資で不動産投資デビューをしてみてください。

仙台市内、近郊でしょっぱい投資を相談するならこの不動産会社!

shiro-shita

最新記事 by shiro-shita (全て見る)

- AIが賢くならない未来 - 2025年12月13日

- 不動産ポータルサイトでは伝えきれない物件の魅力をいかに伝えるか - 2025年12月4日

- 不動産会社に依頼した入居者募集が決まらないときにやること 不動産オーナーによる物件マーケティング戦略の検証その2 - 2025年11月27日